终极预测,2024年美联储如何开启降息?

2023-11-30 11:08:46

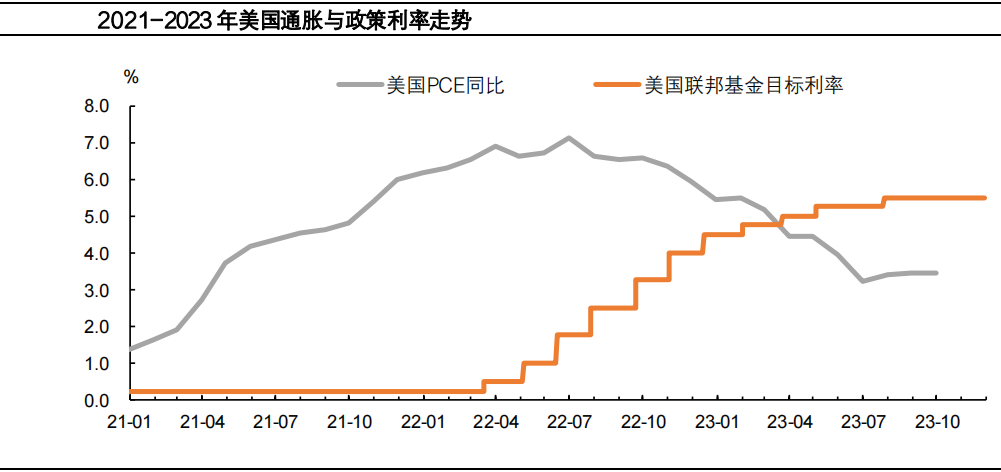

2023年,美联储的政策逻辑逐渐发生变化。年初首次议息会议以来,美联储放缓单次加息节奏至25BP,且在6月、9月和11月“跳过”加息。尽管美联储声称通胀仍然过高,货币政策仍然紧缩,且在必要时还可能采取进一步紧缩的行动;但同时也认为“双向风险”(紧缩过度和紧缩不足的风险)更加平衡,关注力从加息的速度逐渐转移至加息的高度、以及维持高利率的时长。

美联储逐步放缓加息,出于多重考量:其一,美国通胀顺利回落,PCE通胀率从2023年1月的5.5%回落至6月的3.2%。其二,3-4月,美国地区银行暴露危机,迫使美联储更加关注紧缩行动带来的金融风险。其三,9-10月,在美国预算悬而未决、财政部融资规模超市场预期等事件下,有关美债供给过度的担忧上升,令美债遭遇抛售、金融条件收紧,美联储在11月会议选择再次暂停加息,以平衡美债利率过快上行的影响。

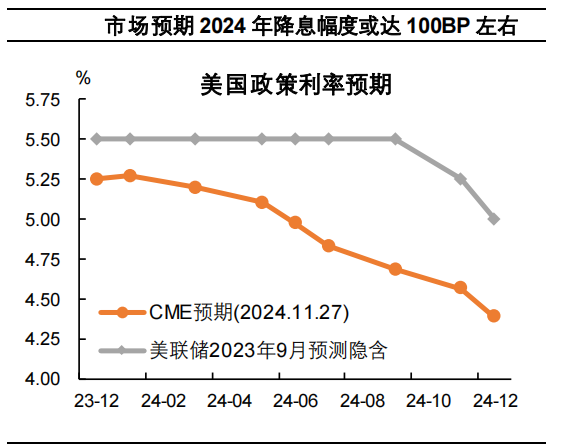

展望2024年,美联储与市场均预计,美国政策利率将触顶回落,但回落的幅度仍有较大分歧。美联储在2023年9月的点阵图显示,多数官员预计2023和2024年政策利率分别为5.6%和5.1%,暗示2024年或有小幅降息的空间。截至2023年11月末,CME利率期货市场押注美联储首次降息或在2024年5月,且全年或将累计降息100BP左右。

当前,主流机构对2024年的美国经济仍持相对乐观的看法,美联储在2023年9月预测以及IMF在10月的预测均认为,2024年美国实际GDP能够增长1.5%。如果美国经济有幸避免陷入危机,保持相对平稳运行,美联储会否选择“预防式降息”?我认为,存在这一可能。

首先,美联储的经济预测可能过于乐观。因其预测结果主要服务于“预期引导”,不排除适当高估经济前景以配合当下紧缩的政策立场。历史上,美联储在经济拐点出现前,经济预测往往不够灵活,与真实结果大相径庭。2018年末,美联储预计2019年仍会加息两次,但由于美国通胀实际走势弱于预期,美联储当年反而降息三次。从这个角度看,金融市场对经济拐点的反应或更敏感,市场利率的参考价值可能更高。

其次,伴随通胀回落美国实际利率水平自然上升,美联储有空间也有必要去调降名义利率,防止实际利率过高。参考美联储预测,假设2024年美国PCE通胀率能够逐步回落至2.5%左右,如果美联储不降息,扣除通胀后的实际利率水平或在2.8%左右,高出CBO预测的美国潜在增长率1个百分点左右。

最后,美联储即便降息1个百分点至4%左右,该利率仍然高于2.5%的“longer run”政策利率。因此,即使美国通胀仍高于2%的目标,美联储亦可以声称,其并没有放弃“限制性”政策立场;而考虑到通胀回落的前景更加确定,叠加可能出现的经济和就业软化的信号,适当降息是合适的。

综合考虑,我们认为2024年美联储可能会适当调降政策利率0.5至1个百分点。让我们拭目以待吧。

“广东财经网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与我们联系删除或处理,客服邮箱fastbull123@gmail.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。