美国的经济是否已经放缓了?如何影响降息?

2024-05-21 14:56:32

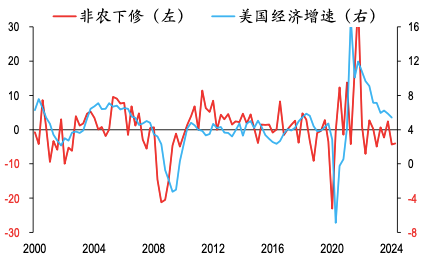

四月底/五月初以来,美国的“二次通胀恐慌”交易达到本轮高潮后开始逐渐降温,其中5月初FOMC会议上联储“不太可能加息”的表态、以及增长、通胀数据边际降温对此都有推动作用。虽然4月非农、通胀和零售增长均减速,但距离美联储可以开启降息的水平仍有差距。本文讨论近期美国增长放缓的一些早期迹象,及其对今年降息概率的可能影响。

5月初以来,近期部分经济活动数据出现边际放缓迹象,如消费、尤其是服务业消费,这也是美联储希望看到的——因为经济增长此前高于趋势增速、边际降温印证美联储认为货币政策已经较具有紧缩性的判断。

近几次的FOMC会议上,美联储均表示目前的货币政策已经具有紧缩效应,但传导到实体经济放缓可能仍有时滞。

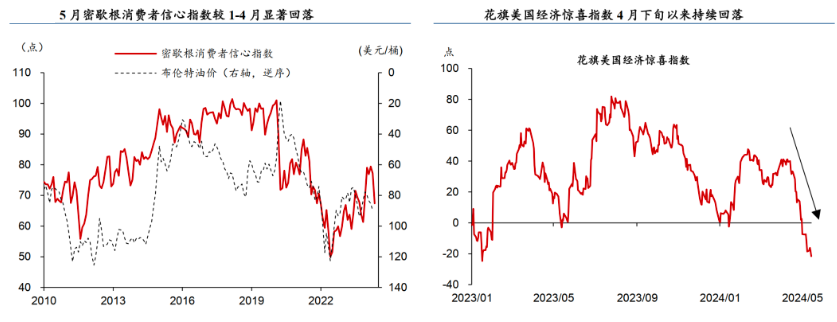

近期,美国增长数据也出现放缓迹象:4月ISM服务业PMI大幅回落2.0pp至49.4,为13个月以来新低;5月密歇根消费者信心指数从1-4月的均值78.1超预期回落至67.4;4月零售数据同样走弱—零售环比和核心零售环比均低于预期;4月新屋开工反弹但幅度不及预期;花旗美国经济惊喜指数从4月下旬以来持续回落。

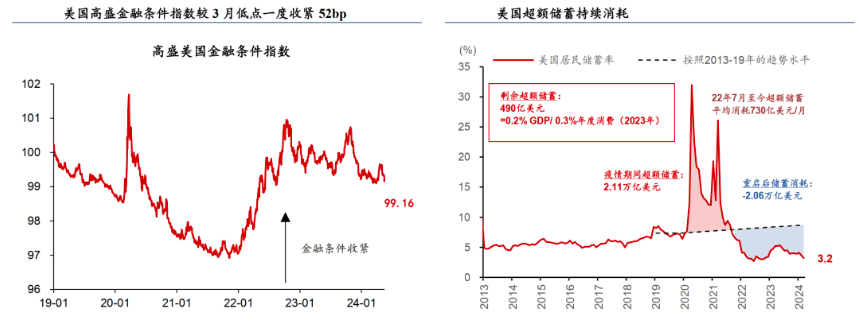

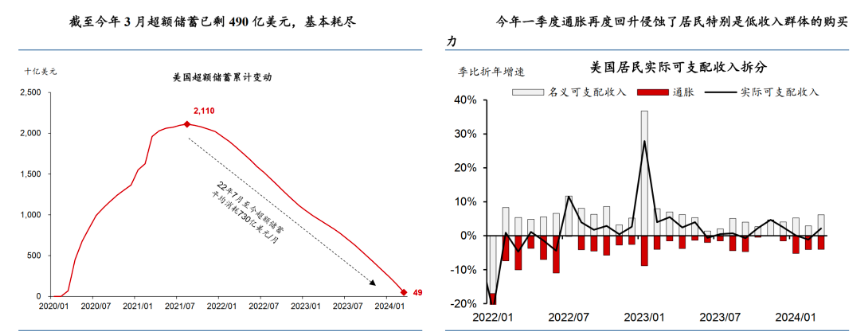

金融条件紧缩、超额储蓄耗尽以及通胀回升是近期增长动能边际放缓的主要原因。4月,高盛金融条件指数相对3/4月低点一度快速收紧52bp。同时,据我们测算,美国居民超额储蓄截至今年3月仅剩余490亿美元,基本耗尽,对消费的边际支撑减弱。此外,通胀更多地侵蚀低收入群体消费能力。一季度居民实际可支配收入季比折年增速仅为1.1%,比去年四季度的2.0%明显放缓。最后,对通胀更敏感的低收入人群消费边际降速更快—如CVS,麦当劳等零售、餐饮连锁商家的营业收入增长明显减速。

短期内,美国经济降温有助于推升降息预期、压制美元上涨、放松全球金融条件。

5月以来,10年美债利率回落27bp至4.42%。美国经济表现边际走弱叠加全球、尤其是亚洲国家周期动能修复,推动美元走弱。5月以来DXY美元指数回落1.7%至104.5。全球长端利率整体下行、非美国家贬值压力缓解也有利于全球金融条件放松和风险偏好回升。5月以来全球主要股指普遍上涨,尤其是新兴市场国家股指,例如恒生指数上涨10.8%,领跑主要股指。

然而,如果美国经济降速超预期而美联储并不以推升降息预期作为应对,则美国增长减速对金融市场偏积极的影响就可能“转向”。但这不是我们预测的基准情形。财政偏宽松、AI以及人口流入结构性提高美国经济增速,提高美国经济抵御冲击的能力。从就业市场的指标看,虽然有所降温,但并未发生显著恶化。

接下来2个月,如果通胀继续回落、劳动力市场继续降温,和/或服务业消费继续减速,则7月仍有降息可能。否则,考虑到大选将近,9月后降息的“门槛”可能更高。所以,接下来几个月的数据变化决定了美联储何时开启降息窗口。

基准情形下,我们认为美国中长期增长韧性较强,所以,即使7月美联储得以开启降息周期,其连续降息的概率也较低、且本轮降息终点,可能不及点阵图指引的那么低。

“广东财经网”的新闻页面文章、图片、音频、视频等稿件均为自媒体人、第三方机构发布或转载。如稿件涉及版权等问题,请与我们联系删除或处理,客服邮箱fastbull123@gmail.com,稿件内容仅为传递更多信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。